自2023年初以来,纳斯达克100指数(NDX)几乎翻了一番,在此过程中市值增加了14万亿美元。知名研究公司Evercore ISI的技术分析主管里奇·罗斯(Rich Ross)认为,这种涨势将持续下去,并且对美股牛市的熟悉克星——对债券收益率上升的担忧——不屑一顾。

美国国债收益率上周跃升至数月高点,与此同时投资者分析经济数据,寻找美国总统唐纳德·特朗普大选胜利后美联储下一次降息的线索。

人们押注,特朗普的经济计划——比如高额进口关税和大规模驱逐非法移民——将加剧通胀并损害增长,从而缩小美联储降低借贷成本的空间。这削弱了对利率敏感的行业的吸引力,尤其是那些估值较高的行业,如科技股。

此后,美国10年期国债收益率有所回落。罗斯表示,在此背景下,加上积极的技术信号,纳斯达克100指数和标普500指数(SPX)似乎都有望在第一季度创下历史新高。

“最终科技股仍将继续引领市场走高,” 罗斯表示。

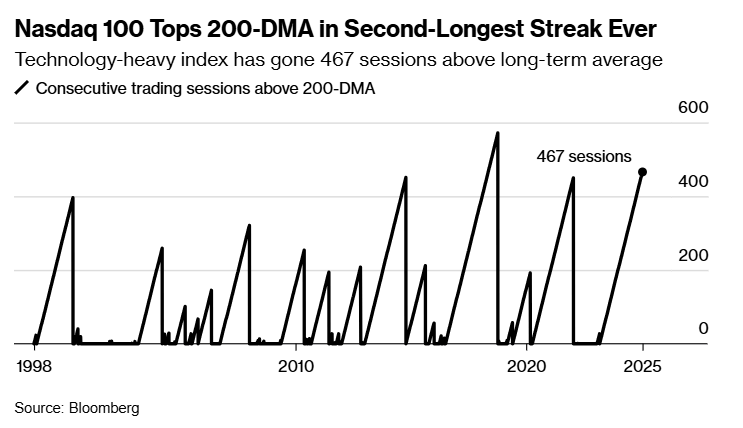

根据彭博汇编的数据,截至周二,以科技股为主的纳斯达克100指数已经有467个交易日高于其200天移动平均线——这是自该指数四十年前成立以来第二长的一次。

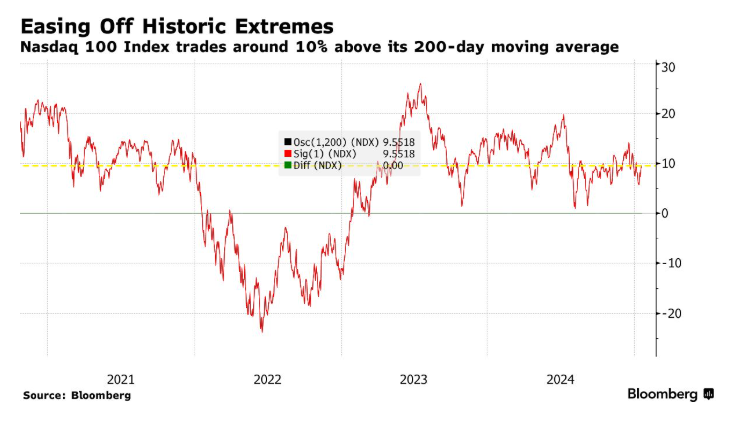

纳斯达克100指数目前比长期支撑位高出10%左右,对于那些监控日均线和其他指标以确定股市走势的技术分析师来说,这是一个相对稳定的信号。

未来几周将是股市的关键时期,因为大型科技公司准备公布季度收益,而美联储将于1月29日公布的下一个政策决定迫在眉睫。

随着财报季的进行,投资者正在倾听企业高管对未来几个月的预期。下周是本财报季最繁忙的一周,苹果(APPL)、微软(MSFT)和Meta Platforms Inc.(META)等公司都会发布报告。

宏观风险顾问公司(Macro Risk Advisors)技术策略主管约翰•科洛沃斯(John Kolovos)正在监测追踪纳斯达克100指数(Nasdaq 100)的最大交易所交易基金。他认为技术支撑位在485-495美元之间,在该ETF去年11月低点附近。在他看来,任何仍高于这一区间的回调都提供了逢低买入的机会。

科洛沃斯说,“债券收益率下降有利于提高市场广度和股市参与度。技术分析师也在关注苹果股票是否会在其股价接近200日移动均线时获得买盘。”

美国10年期国债收益率上周短暂突破4.8%,高于2024年的高点,但此后下跌超过20个基点,周二徘徊在4.57%左右。

对于科洛沃斯来说,基准美国国债收益率的下一个关键支撑位是4.5%,接近其50日均线和去年11月的峰值。他还关注4.8%和2023年底高点5%的阻力位。10年期国债收益率的14天相对强弱指数在两周前突破了70的水平,一些技术人员认为这是过热的迹象。

在纳斯达克100指数较去年12月的纪录高点下跌约2.4%之际,芯片股相对于软件股的股价却创下新高,这是Evercore ISI的罗斯非常看好的一个迹象,这表明交易员正在转投英伟达(NVDA)等芯片制造商的股票,这些公司在两年多的时间里一直为牛市提供动力。

事实上,彭博社汇编的数据显示,持有英伟达、应用材料(AMAT)和超微半导体(AMD) 等芯片领头羊的VanEck半导体ETF(SMH)在过去六周中的有五周的表现优于Shares扩展技术软件行业ETF (IGV)。

罗斯表示:“收益率上升对较小盘股和周期性股票造成独特压力,因此当收益率有所缓解时,我们的第一反应是回购那些受到重创的股票……当尘埃落定时,我们会回到那些长期趋势强劲、拥有巨额现金储备和护城河的大型科技公司。”